Har du hørt om investorer som flytter penger fra ett land til et annet for å dra nytte av høyere renter? Dette skjer ofte i finansverdenen, hvor investorer søker å maksimere avkastningen ved å utnytte renteforskjeller mellom land. Men visste du at disse bevegelsene også påvirker valutakursene? Har du lurt på hvorfor valutakursene svinger så mye, og hvordan rentene i ulike land spiller en rolle i dette? Det kan vi bruke teorien om udekket renteparitet til å forklare!

Hva er udekket renteparitet?

Udekket renteparitet er en økonomisk teori som handler om hvordan renteforskjeller mellom to land påvirker valutakursene. La oss først definere rente og valutakurs slik at vi har klart for oss hva disse begrepene betyr;

- Rente er kostnaden for å låne penger eller avkastningen for å spare penger. Høyere renter i et land gjør det mer attraktivt å investere der, siden investorer får høyere avkastning på investeringene.

- Valutakurs er prisen på en valuta målt i forhold til en annen valuta. For eksempel, hvis valutakursen mellom NOK og EUR er 10, betyr det at 1 euro koster 10 norske kroner.

Mer nysgjerrig på valutakursbegrepet? Sjekk ut dette blogginnlegget om appresiering og depresiering.

Udekket renteparitet

Teorien om udekket renteparitet går ut på at avkastningen som oppnås ved å plassere pengene sine i en valuta, vil være den samme om man plasserer den i innenlandsk valuta eller en utenlandsk valuta, dersom risikoen ved begge plasseringene er lik. Dette skyldes en antagelse om at endringer i valutakursen vil motvirke eventuelle forskjeller mellom rentenivået i to land.

Hovedidé:

Hvis et land har høyere rente enn et annet, forventes det at valutaen til det landet med høyere rente vil styrke seg i fremtiden.

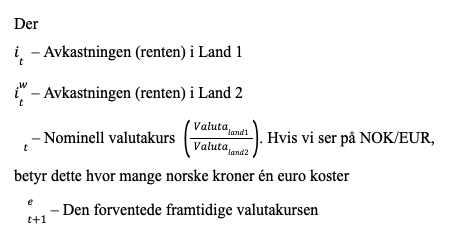

Vi baserer oss på følgende sammenheng mellom kronekursen og renten:

i_t=i_t^w+\frac{\stackrel{e}{t}+1-t}{t}

Formelen sier at avkastningen (renten) du kan få i Land 1 er lik avkastningen (renten) du kan få i Land 2 pluss den forventede endringen i valutakursen.

Med andre ord, hvis renten er høyere i Land 1 enn i Land 2, må vi forvente at valutaen i Land 1 vil styrke seg i forhold til valutaen i Land 2 for å oppnå likevekt.

Intuisjon

En investor ser at renten i Norge har økt til 5%, mens renten i utlandet er 3%. Investoren bestemmer seg for å flytte pengene sine til Norge for å få høyere avkastning. Når mange investorer gjør det samme, øker etterspørselen etter NOK. Dette styrker den norske kronen, som gjør at utenlandske investorer må betale mer for NOK. Valutakursendringen vil, som vi ser fra formelen, være tilsvarende rentedifferansen mellom landene. Siden renten i Norge er 2% høyere enn i utlandet (5% – 3%), forventer vi at den norske kronen vil styrke seg med 2% mot utenlandske valutaer. Dette betyr at valutakursen () justerer seg slik at investoren ikke oppnår ekstra avkastning. Med andre ord, den potensielle rentegevinsten ved å investere i Norge blir spist opp av en tilsvarende endring i valutakursen.

Oppsummering

Udekket renteparitet betyr at markedet vil justere seg slik at forskjeller i rente mellom to land blir utjevnet av endringer i valutakursen. Investorer vil derfor være likegyldige til om de investerer i innenlandsk eller utenlandsk valuta, siden forventet avkastning vil være den samme etter å ha tatt hensyn til valutakursendringer.

Vil du lære mer om renter og valutas rolle i økonomien? Da vil jeg anbefale deg å sjekke ut et av våre kurs i makroøkonomi ved å klikke nedenfor!